保険お役立ちコラム

入院に備える医療保険の種類・保障内容・必要性をわかりやすく解説

目次

入院に備える医療保険の種類・保障内容・必要性をわかりやすく解説

医療保険は、病気やケガに備えるための保険で、主に病気やケガを治療するための入院や手術の費用を保障します。さらに、通院治療にかかる費用や先進医療など、特定の治療に関して保障してくれる商品もあります。

このようにひとくちに医療保険といっても、特約などで選択できるオプションも多く、自分にあった保険を選ぶのは大変です。そもそも、もしも入院することになったら、どのくらい費用がかかるか、想定したことはありますか?

ここでは、病気やケガで入院することになったときのために備えておきたい医療保険について解説していきます。

このようにひとくちに医療保険といっても、特約などで選択できるオプションも多く、自分にあった保険を選ぶのは大変です。そもそも、もしも入院することになったら、どのくらい費用がかかるか、想定したことはありますか?

ここでは、病気やケガで入院することになったときのために備えておきたい医療保険について解説していきます。

入院時に備える医療保険

医療保険の保障内容

※「MEDCOM」および「メディコム」は「自由診療保険」に関するセコム損害保険株式会社の商標です。

がん保険「自由診療保険メディコムプラス」は、セコム損害保険株式会社の損害保険商品であり、フコク生命の医療保険にがん診断治療特約を付加した契約とセットでご加⼊いただく保険です。単独ではご加入できませんのでご注意ください。

※支払いの対象となるがんの範囲はフコク生命の商品と異なります。

フコク生命の医療保険には、「主契約」と「特約」があります。ベースとなる「主契約」に、オプションとして自分に必要な「特約」を選んで加入します。「ワイド・プロテクト」の場合、入院・手術・放射線治療を保障する医療保険が主契約となり、②〜⑩の特約を組み合わせることができます。特約のみでの加入はできません。

医療保険の特約は、特定の治療を受けると追加給付を受けられるという商品が一般的です。たとえばがん・脳卒中・急性心筋梗塞などの3大疾病や移植医療・先進医療は、多額の費用がかかる場合が多く、通常の医療保険ではまかなえないケースがあります。そのため、手厚く保障するための特約が用意されています。

医療保険を検討する際に必ず確認したいのが給付条件です。

給付条件を確認しないと「入院したのに給付金が受け取れなかった」となりかねないので、医療保険を比較する場合は必ず確認することをおすすめします。

フコク生命の医療保険「ワイド・プロテクト」の詳細はこちらからご確認ください。

がん保険「自由診療保険メディコムプラス」は、セコム損害保険株式会社の損害保険商品であり、フコク生命の医療保険にがん診断治療特約を付加した契約とセットでご加⼊いただく保険です。単独ではご加入できませんのでご注意ください。

※支払いの対象となるがんの範囲はフコク生命の商品と異なります。

フコク生命の医療保険には、「主契約」と「特約」があります。ベースとなる「主契約」に、オプションとして自分に必要な「特約」を選んで加入します。「ワイド・プロテクト」の場合、入院・手術・放射線治療を保障する医療保険が主契約となり、②〜⑩の特約を組み合わせることができます。特約のみでの加入はできません。

医療保険の特約は、特定の治療を受けると追加給付を受けられるという商品が一般的です。たとえばがん・脳卒中・急性心筋梗塞などの3大疾病や移植医療・先進医療は、多額の費用がかかる場合が多く、通常の医療保険ではまかなえないケースがあります。そのため、手厚く保障するための特約が用意されています。

医療保険を検討する際に必ず確認したいのが給付条件です。

給付条件を確認しないと「入院したのに給付金が受け取れなかった」となりかねないので、医療保険を比較する場合は必ず確認することをおすすめします。

フコク生命の医療保険「ワイド・プロテクト」の詳細はこちらからご確認ください。

定期医療保険と終身医療保険の違い

医療保険は「定期タイプ」と「終身タイプ」の2種類に分かれます。定期と終身の違いは保障される期間の違いであり、それぞれ下記のような特徴があります。

基本的には定期タイプと終身タイプは保障される期間のみの違いですが、一部商品では選べる保障内容も変わってきます。たとえば、フコク生命の終身医療保険の場合、がん診断治療特約、女性疾病入院特約などの付加はできません。

定期タイプと終身タイプでどちらが優れているということはありません。ご自分にはどちらのタイプが適しているのか、ニーズに合わせて検討しましょう。

| 保障される期間 | メリット | デメリット | |

|---|---|---|---|

| 定期 タイプ |

一定期間 (更新可) |

|

|

| 終身 タイプ |

一生涯 |

|

|

基本的には定期タイプと終身タイプは保障される期間のみの違いですが、一部商品では選べる保障内容も変わってきます。たとえば、フコク生命の終身医療保険の場合、がん診断治療特約、女性疾病入院特約などの付加はできません。

定期タイプと終身タイプでどちらが優れているということはありません。ご自分にはどちらのタイプが適しているのか、ニーズに合わせて検討しましょう。

入院時にかかる費用

医療保険の主契約や特約をどのように組み合わせれば自分に合った保険となるのかを考えるには、病気やケガになったときにどの程度費用がかかるかを知っておかなければなりません。

そもそも病気やケガになっても貯蓄で十分にまかなえるのであれば、医療保険は必要ないかもしれません。医療保険が必要かどうかを判断するためにも、病気やケガでかかる費用を理解しておきましょう。ここでは、入院時にかかる費用をご紹介します。

入院時には主に下記のような費用がかかります。

これらの費用をすべて加えた入院時の1日の自己負担額は平均2.1万。10,000円〜15,000円未満が23.3%ともっとも多くなっています。(※1)

また、入院期間も病気やケガの種類によって変わります。下記が代表的な病気の平均入院日数です。(※2)

一泊や二泊程度の入院であればそこまで大きな負担ではないかもしれません。しかし、病気の種類によっては、長期入院が必要になったり、高度な技術の手術を受けると多額の手術代がかかります。

※1.出典:生命保険文化センター「令和4年度 生活保障に関する調査」より

※2.出典:厚生労働省 「令和5年患者調査」より

そもそも病気やケガになっても貯蓄で十分にまかなえるのであれば、医療保険は必要ないかもしれません。医療保険が必要かどうかを判断するためにも、病気やケガでかかる費用を理解しておきましょう。ここでは、入院時にかかる費用をご紹介します。

入院時には主に下記のような費用がかかります。

- 治療費(手術代や薬代含む)

- 食事療養費

- 日用品費

- 家族のお見舞いにかかる交通費

- (人によっては)差額ベッド代

これらの費用をすべて加えた入院時の1日の自己負担額は平均2.1万。10,000円〜15,000円未満が23.3%ともっとも多くなっています。(※1)

また、入院期間も病気やケガの種類によって変わります。下記が代表的な病気の平均入院日数です。(※2)

病気の種類

平均入院日数

脳内出血

101.4日

慢性肝炎(アルコール性のものを除く)

65.0日

腎不全

50.9日

高血圧性疾患

41.6日

糖尿病

31.8日

心疾患(高血圧性のものを除く)

18.3日

一泊や二泊程度の入院であればそこまで大きな負担ではないかもしれません。しかし、病気の種類によっては、長期入院が必要になったり、高度な技術の手術を受けると多額の手術代がかかります。

※1.出典:生命保険文化センター「令和4年度 生活保障に関する調査」より

※2.出典:厚生労働省 「令和5年患者調査」より

国が保障する高額療養費制度

入院費や治療費は、民間の医療保険に加入していなくても、国の公的医療保険制度からの保障があります。たとえば、通常、病院を受診した際に健康保険証を見せることで、治療費の3割が自己負担額になります(年齢によっては2割負担や1割負担)。これも公的医療保険制度のひとつです。

しかし、3割負担とはいえ、入院が長引いたり、治療内容によっては医療費が高額になる場合があります。その際に利用できる公的医療保険制度が高額療養費制度です。

高額療養費制度とは、1ヵ月あたりの自己負担額が一定額を上回った場合、超過分が支給される制度です。

高額療養費制度での自己負担限度額は、年収によって下記のように定められています。

たとえば月収30万円の方であれば、毎月8万〜10万円の自己負担で済むことがほとんどです。したがって治療費の準備は、高額療養費制度の自己負担限度額を目安とするとよいでしょう。

しかし、3割負担とはいえ、入院が長引いたり、治療内容によっては医療費が高額になる場合があります。その際に利用できる公的医療保険制度が高額療養費制度です。

高額療養費制度とは、1ヵ月あたりの自己負担額が一定額を上回った場合、超過分が支給される制度です。

高額療養費制度での自己負担限度額は、年収によって下記のように定められています。

所得区分

自己負担限度額

標準報酬月額83万円以上

252,600円+(医療費-842,000円)×1%

※4回目以降は140,100円

※4回目以降は140,100円

標準報酬月額53万円以上83万円未満

167,400円+(医療費-558,000円)×1%

※4回目以降は93,000円

※4回目以降は93,000円

標準報酬月額28万円以上53万円未満

80,100円+(医療費-267,000円)×1%

※4回目以降は44,400円

※4回目以降は44,400円

標準報酬月額28万円未満

57,600円

※4回目以降は44,400円

※4回目以降は44,400円

住民税非課税

35,400円

※4回目以降は24,600円

※4回目以降は24,600円

たとえば月収30万円の方であれば、毎月8万〜10万円の自己負担で済むことがほとんどです。したがって治療費の準備は、高額療養費制度の自己負担限度額を目安とするとよいでしょう。

高額療養費制度ではまかなえない費用

「高額療養費制度があればそこまでのお金がかからないのでは?」と思う方もいるかもしれません。しかし、入院や治療で必要な費用のすべてに対して高額療養費制度が適用されるわけではありません。以下のような費用は、高額療養費制度の対象外となります。

自由診療や先進医療と定められている治療は、公的医療保険制度の適用外となっており、すべて自己負担で支払うことになります。たとえばがんで使用される陽子線治療や重粒子線治療は先進医療と定められており、一回につき200〜300万円もかかります(※3)。したがって、できれば先進医療やがん治療など高額治療になりやすい病気になったときに備え、先進医療特約などで手厚い準備をしたほうがよいでしょう。

そのほかにも、差額ベッド代や食事代といった費用も無視できる金額ではありません。入院時の費用準備を考える上では、治療費以外の費用についても考えることが大切です。

もうひとつ、入院時にかかる費用を考える上で忘れてならないことがあります。それは入院時の収入減少です。一般的に入院中や自宅療養期間は働けないため、収入が減少してしまいます。しかし、家族や自分の生活費は変わらずにかかるため、収入減少分に対しても準備が必要です。

入院時の「治療費+治療費以外の費用+収入減少分」を合わせた1日あたりの金額は平均25,800円です(※4)。長期入院や長期療養が必要になると、この費用が増加するリスクが十分に考えられます。

この「治療費+治療費以外の費用+収入減少分」をどのような方法で準備するか考えることが、必要な給付金額を考える一歩目と言えます。

※3 出典:厚生労働省中央社会保険医療協議会総会「令和6年6月30日時点で実施されていた先進医療の実績報告について」をもとに技術料を算出

※4 出典:生命保険文化センター「令和4年度 生活保障に関する調査」

- 公的医療保険制度適用外の治療(先進治療など)

- 差額ベッド代(個室を希望した場合)

- 入院時の食事代

- 日用品や家族のお見舞いにかかる交通費

自由診療や先進医療と定められている治療は、公的医療保険制度の適用外となっており、すべて自己負担で支払うことになります。たとえばがんで使用される陽子線治療や重粒子線治療は先進医療と定められており、一回につき200〜300万円もかかります(※3)。したがって、できれば先進医療やがん治療など高額治療になりやすい病気になったときに備え、先進医療特約などで手厚い準備をしたほうがよいでしょう。

そのほかにも、差額ベッド代や食事代といった費用も無視できる金額ではありません。入院時の費用準備を考える上では、治療費以外の費用についても考えることが大切です。

もうひとつ、入院時にかかる費用を考える上で忘れてならないことがあります。それは入院時の収入減少です。一般的に入院中や自宅療養期間は働けないため、収入が減少してしまいます。しかし、家族や自分の生活費は変わらずにかかるため、収入減少分に対しても準備が必要です。

入院時の「治療費+治療費以外の費用+収入減少分」を合わせた1日あたりの金額は平均25,800円です(※4)。長期入院や長期療養が必要になると、この費用が増加するリスクが十分に考えられます。

この「治療費+治療費以外の費用+収入減少分」をどのような方法で準備するか考えることが、必要な給付金額を考える一歩目と言えます。

※3 出典:厚生労働省中央社会保険医療協議会総会「令和6年6月30日時点で実施されていた先進医療の実績報告について」をもとに技術料を算出

※4 出典:生命保険文化センター「令和4年度 生活保障に関する調査」

入院のリスクが高まる前に準備を!

病気やケガで入院してしまうリスクは、年齢と共に上がっていきます。保険は、原則病気になってから加入することはできません。したがって入院のリスクが高まる前に保険の加入を検討するなど、準備をしておくことが大切です。

では、具体的に保険の加入は、いつ頃から検討すればよいのでしょうか?下記の表で入院のリスクが高まる年代を確認しましょう。

性・年齢階級別にみた入院受療率(人口10万対)

出典:厚生労働省 「令和5年 患者調査」

男性は40代から200人を超えており、年を重ねるごとに入院のリスクが高まっています。一方、女性は20代後半から200人を超えています。これは乳がんや子宮がんなど女性特有の病気が発症する確率が高まることの影響だと考えられます。しかし、10代後半や20代にも病気やケガのリスクはあります。交通事故やレジャーでのケガなどが考えられますね。

このように、年齢を重ねると入院、つまり病気やケガのリスクが高まることから、加入年齢が高い方が医療保険の保険料が高くなってしまいます。

さらに、過去に入院や手術の経験がある方や、持病がある、健康診断の数値が悪いといった方も、「病気やケガのリスクが高い」と判断され、保険料が高くなってしまったり、そもそも医療保険に加入できない場合もあります。

こうしたことから医療保険は、若く健康なうちに加入したほうが、安い保険料でリスクに備えておくことができます。病気やケガへの準備は早ければ早いほうがよいのです。

では、具体的に保険の加入は、いつ頃から検討すればよいのでしょうか?下記の表で入院のリスクが高まる年代を確認しましょう。

性・年齢階級別にみた入院受療率(人口10万対)

| 年齢 | 総数 | 男性 | 女性 |

|---|---|---|---|

| 総数 | 945 | 893 | 995 |

| 0歳 | 1,237 | 1,275 | 1,197 |

| 1~4 | 153 | 165 | 141 |

| 5~9 | 86 | 96 | 77 |

| 10~14 | 87 | 89 | 85 |

| 15~19 | 115 | 113 | 118 |

| 20~24 | 137 | 123 | 152 |

| 25~29 | 182 | 127 | 241 |

| 30~34 | 239 | 158 | 324 |

| 35~39 | 242 | 192 | 294 |

| 40~44 | 258 | 260 | 256 |

| 45~49 | 318 | 335 | 300 |

| 50~54 | 441 | 489 | 392 |

| 55~59 | 613 | 698 | 528 |

| 60~64 | 838 | 983 | 695 |

| 65~69 | 1,117 | 1,320 | 924 |

| 70~74 | 1,502 | 1,770 | 1,263 |

| 75~79 | 2,033 | 2,315 | 1,803 |

| 80~84 | 2,952 | 3,153 | 2,808 |

| 85~89 | 4,413 | 4,589 | 4,312 |

| 90歳以上 | 6,275 | 6,441 | 6,216 |

男性は40代から200人を超えており、年を重ねるごとに入院のリスクが高まっています。一方、女性は20代後半から200人を超えています。これは乳がんや子宮がんなど女性特有の病気が発症する確率が高まることの影響だと考えられます。しかし、10代後半や20代にも病気やケガのリスクはあります。交通事故やレジャーでのケガなどが考えられますね。

このように、年齢を重ねると入院、つまり病気やケガのリスクが高まることから、加入年齢が高い方が医療保険の保険料が高くなってしまいます。

さらに、過去に入院や手術の経験がある方や、持病がある、健康診断の数値が悪いといった方も、「病気やケガのリスクが高い」と判断され、保険料が高くなってしまったり、そもそも医療保険に加入できない場合もあります。

こうしたことから医療保険は、若く健康なうちに加入したほうが、安い保険料でリスクに備えておくことができます。病気やケガへの準備は早ければ早いほうがよいのです。

医療保険とともに、就業不能保険も考えよう

先ほど解説したように、入院時には「治療費+治療費以外の費用+収入減少分」を準備する必要があります。入院時にかかる費用の多くは、医療保険によってまかなえますが、収入の減少分を保障するものではありません。また、退院しても在宅療養が必要な場合、収入は減少したままなので生活費の準備が必要です。

このように働けなくなったときの収入減や生活費を保障してくれるのが就業不能保険です。

このように働けなくなったときの収入減や生活費を保障してくれるのが就業不能保険です。

就業不能保険とは?

就業不能保険とは、長期入院や在宅療養などで長期的に働けなくなった際の収入減少分をカバーし、家族と自分の生活費のサポートを目的とした保険です。

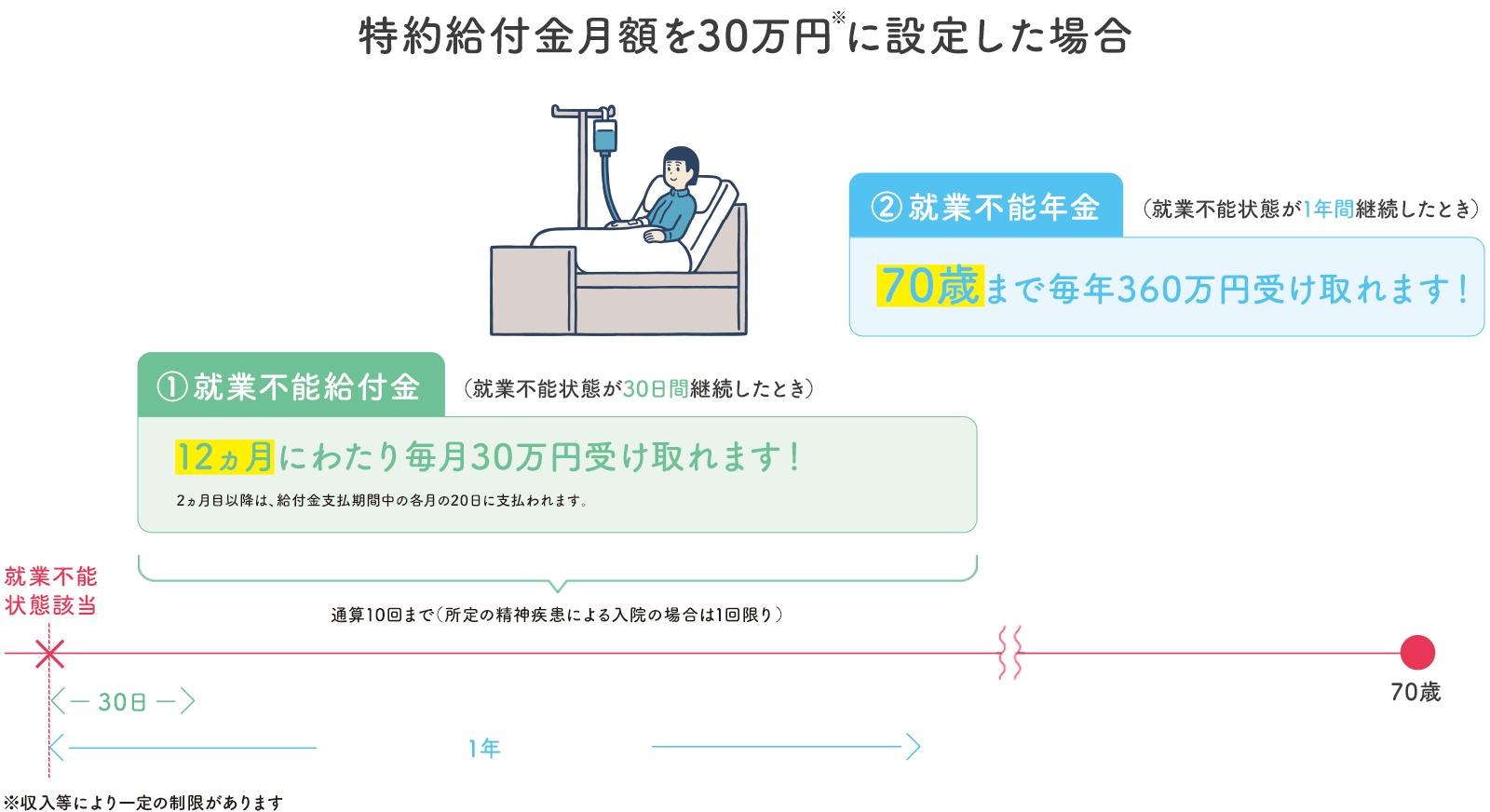

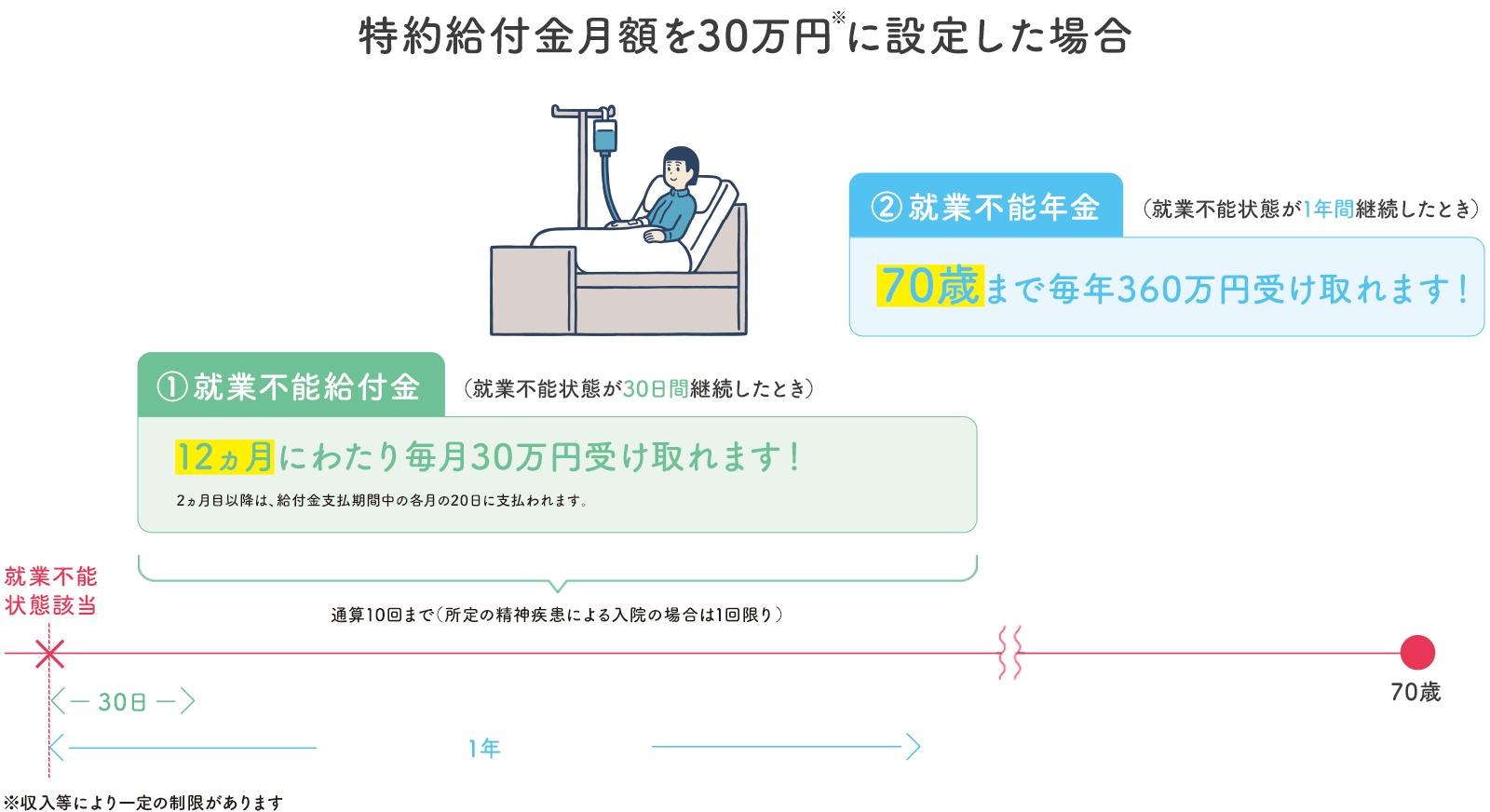

フコク生命の就業不能保障特約「はたらくささえプラス」を例にとると、ふたつの保障があります。

就業不能保障特約があることで長期入院や在宅療養に伴う生活費の保障に加えて、後遺症などで長期的に働けなくなった場合の保障も含まれます。入院時の治療費の準備は医療保険、家族や自分の生活費の準備は就業不能保険で備えるというように、分けて考えるとよいでしょう。

就業不能保険についてさらに詳しく知りたい方は「はたらくささえプラス」をご覧ください。

フコク生命の就業不能保障特約「はたらくささえプラス」を例にとると、ふたつの保障があります。

| 保障内容 | 給付条件 | 給付金の受取り期間 |

|---|---|---|

| 就業不能給付金 | 所定の就業不能状態が30日間継続 | 12ヵ月 |

| 就業不能年金 | 所定の就業不能状態が1年間継続 | 70歳まで |

就業不能保障特約があることで長期入院や在宅療養に伴う生活費の保障に加えて、後遺症などで長期的に働けなくなった場合の保障も含まれます。入院時の治療費の準備は医療保険、家族や自分の生活費の準備は就業不能保険で備えるというように、分けて考えるとよいでしょう。

就業不能保険についてさらに詳しく知りたい方は「はたらくささえプラス」をご覧ください。

入院に備える医療保険についてのまとめ

この記事では、病気やケガに備えるために、医療保険について詳しく解説してきました。

また、入院が長期化すると、収入が減ってしまうことも考慮しなければなりません。そうすると、生活費が圧迫されることが想像されます。こうした事態に備え、病気やケガによる入院や在宅療養時の収入減を保障するのが、就業不能保険です。病気やケガに備え、同時に普段の生活を守るためにも、医療保険とセットで就業不能保険の加入も考えてみましょう。

フコク生命の保険については「保険商品一覧」よりご覧いただけます。

- 医療保険は病気やケガによる入院や手術などに備える保険

- 入院時の自己負担額は1日平均2.1万円がかかる

- 高額療養費制度で治療費は抑えられるが、その他費用の準備も必要

- 病気やケガのリスクへの準備は医療保険と就業不能保険をセットで考えたほうがよい

- 病気やケガのリスクへの準備は若く健康なうちに始めたほうがよい

また、入院が長期化すると、収入が減ってしまうことも考慮しなければなりません。そうすると、生活費が圧迫されることが想像されます。こうした事態に備え、病気やケガによる入院や在宅療養時の収入減を保障するのが、就業不能保険です。病気やケガに備え、同時に普段の生活を守るためにも、医療保険とセットで就業不能保険の加入も考えてみましょう。

フコク生命の保険については「保険商品一覧」よりご覧いただけます。

2025年10月01日

カテゴリ

キーワード

資料請求・ご相談