保険お役立ちコラム

終身保険とは?特長や種類、メリット・デメリットをわかりやすく解説!

この記事では、終身保険とはどのような保険なのか、その特長や種類、メリット・デメリットをわかりやすく解説しますのでご参考にしてみてください。

- ※本記事の内容は公開日時点の情報となります。

法令や情報などは更新されていることもありますので、最新情報を確かめていただくようお願いいたします。

終身保険とはどんな保険?特長も紹介!

終身保険とは死亡保障が一生涯続く保険で、被保険者に万一のことがあった場合、死亡保険金を受け取ることができる保険ですが、定期保険などの保険期間が定まった保険と異なり、保険期間に終わりがないので、途中解約をしない限り加入者全員に保険金が支払われる保険です。

そのような仕組みの終身保険ならではの特長を2つ紹介します。

保険料払込期間が設定できる

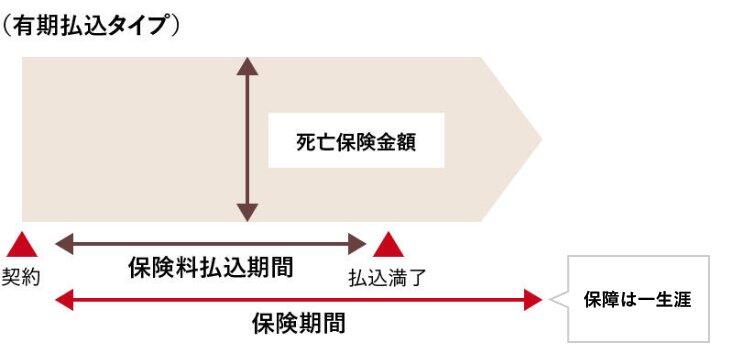

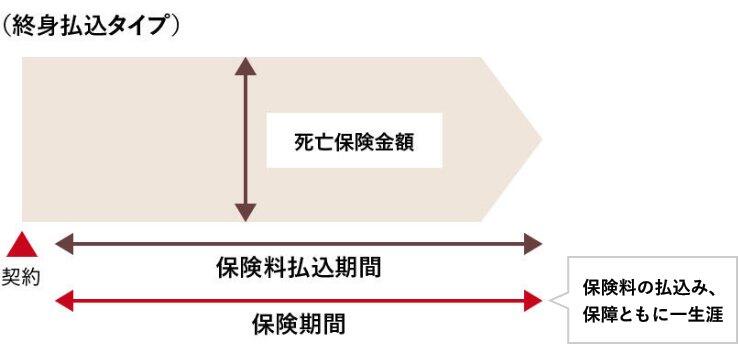

定期保険など保険期間が定まった保険の場合、基本的に保険期間と保険料払込期間は同じになります。しかし、終身保険の場合、保険期間が一生涯と非常に長いことや、一生涯の長さは人によって異なることなどから、保険料の払込期間を「〇〇歳まで」など一定の期間にさだめているものがあり、このようなタイプのものを「有期払込タイプ」といいます。一方、保険期間と同様、保険料も一生涯払い続けるタイプのものもあり、そちらは「終身払込タイプ」といいます。

保険料を支払う期間は「有期払込タイプ」のほうが短いですが、月々の保険料は高くなります。「終身払込タイプ」のほうは月々の保険料は安くなりますが、一生涯払込が必要なので長生きするほど保険料支払総額が多くなります。

解約払戻金が受取れる

終身保険は加入者全員に保険金を支払う保険なので、同じ保険金額で比較した場合、定期保険など保険期間中に死亡(または高度障害に該当)した方のみに保険金を支払う保険などよりも保険料がかなり高くなります。そのため、途中解約した場合の解約払戻金も多くなっています。解約払戻金とは解約の際にもらえるお金のことで、契約の種類や年齢、性別、加入年数、保険料によって変わってきます。

終身保険は、定期保険などと比べると同じ保険料に対する保険金額が少ない一方で、解約払戻金があるので、貯蓄性が高い保険と言えるでしょう。

終身保険の種類

終身保険には、一般的な終身保険だけではなく、外貨建て終身保険や低解約払戻金型終身保険、終身型変額保険などがあります。ここでは、それぞれを詳しくみていきましょう。

(円建て)終身保険

保険金額や保険料が、文字通り“円建て”で定められている一般的な終身保険です。

死亡保険金や解約払戻金は日本円なので、為替レートは関係ありません。為替レートの変動を気にする必要がない、シンプルな終身保険です。

外貨建て終身保険

外貨建て終身保険は、保険金額や保険料が米ドルやユーロ、ポンドなどの外国通貨で定められている終身保険です。払い込んだ保険料はドル建て保険であればドルで、ユーロ建て保険であればユーロで積立運用されます。

円よりも金利の高い外貨で積み立てることで、積立利率が高くなるので将来もらえる死亡保険金や解約払戻金が多くなります。その反面、為替レートによっては、円建て終身保険よりももらえる保険金が少なくなるリスクがある点に注意しましょう。

低解約払戻金型終身保険

低解約払戻金とは、保険料払込期間中の解約払戻金が低く設定されている終身保険です。保険料払込期間後の解約払戻金は、解約払戻金を低く設定していないタイプの終身保険と同額になります。

保険料払込期間中の解約払戻金が低くなっているかわりに、普通の終身保険よりも月々の保険料は割安になっています。

終身型変額保険

変額保険とは、保険会社が保険料を株式や債券で資産運用し、運用実績に応じて死亡保険金や解約払戻金が変動する保険です。終身型変額保険は、保障が一生涯続きます。

変額保険は、資産運用実績次第で保険金が増減する保険で、運用実績が良ければ保険金は大きく増える可能性はあります。一方、運用実績が良くない場合、保険金等は減りますが、死亡保険金については最低保険金額が定められていて、運用実績が良くない場合でも最低保険金額を下回ることはありません。ただし、解約払戻金には最低保障はないので、途中で解約すると受取れる金額が減ってしまうリスクがあることを知ったうえで検討しましょう。

終身保険のメリット4つ!

以上、終身保険の特長を説明してきましたが、このような終身保険を選ぶメリットはどのようなものがあるのでしょうか。

まずは、終身保険のメリットを4つ紹介します。

メリット1.保険料が上がらず保障が一生涯続く

終身保険は払込期間中の保険料が変化せず、一生涯保障が続く点がメリットです。

定期保険のような更新制度がなく、保険料が上がっていく心配がないため、マネープランも立てやすくなります。

メリット2.貯蓄性がある

終身保険は途中解約した場合の解約払戻金が比較的多い保険です。加入期間が長くなるほど、解約払戻金も増えるため、貯蓄性の高い保険と言えます。

老後資金などを用意したいという方に向いています。

- ※ご契約後短期間で解約した場合、解約払戻金はまったくないか、あってもごくわずかである点に注意してください。

メリット3.自分の葬儀費用として準備できる

終身保険の死亡保険金には、法定相続人1人に対し500万円の非課税枠があります。相続発生時、預金・現金はそのままの金額が相続財産になってしまいますが、生命保険金はこの非課税枠があるので、仮に法定相続人が3人の場合死亡保険金1,500万円までは相続税の対象外となります。したがって預金・現金などの相続財産がある場合は非課税限度枠までは終身保険に変えておいたほうが相続税を軽減することができます。

ただし、相続税の非課税枠を利用するには、以下の条件を満たす必要があります。

- ● 死亡保険金を相続人が受け取る

- ● 保険料は亡くなった方(被相続人)が負担していた

上記以外の場合は、非課税枠が利用できないケースもありますので、相続税対策にも注意しましょう。

- ※1出典:公益財団法人 生命保険文化センター「生活基盤の安定を図る生活設計」

終身保険のデメリット3つ

終身保険には以上のようなメリットがありますが、一方でデメリットになる部分も存在します。メリットだけでなく、デメリットもきちんと理解しておきましょう。

ここでは、終身保険のデメリットを3つ解説します。

デメリット1.定期保険と比較して保険料が割高になる

終身保険のデメリットは、定期保険よりも保険料が割高になることです。

掛け捨て型の定期保険と異なり、掛け捨てではない、つまり加入者は必ず保険金を受け取れる保険です。そのため、定期保険と比べると同じ保険金額の保険料はかなり高く、設定されています。

デメリット2.加入後すぐ解約すると元本割れの可能性も

終身保険は解約払戻金が多く貯蓄性の高い保険といわれていますが、貯蓄とは異なり、加入後かなりの期間が経過しないと元本割れします。

ですから、本当の意味の貯蓄ではなく、あくまでも、まとまった資金が必要というようなときにまとまった金額を現金化できるという点が終身保険のメリットのひとつと言えます。

デメリット3.保険の見直しがしにくい

終身保険は、見直しのタイミングを逃しやすいこともデメリットです。

定期保険のように、更新がある保険であれば、その際に、更新するか別の保険に変えるか等の検討がしやすくなります。しかし終身保険は、一生涯保障が続く保険のため、見直すタイミングは自分で見つけなくてはなりません。

まとめ

終身保険について理解できたけど、定期保険との違いについて知りたいという方は「定期保険と終身保険の違いとは?自分にあった保険の選び方!」もあわせてご覧ください。

フコク生命では、「未来のとびら」に終身保険特約を付けることで、死亡・高度障害状態になった場合の保障が一生涯続きます。「未来のとびら」は、必要な保障を組み合わせて自由に作れる保障です。主契約はなく、特約を組み合わせて一つの保険として加入できるので、詳しくはこちらのページをご覧のうえ、ぜひご検討ください。

2023年03月20日

カテゴリ

キーワード

資料請求・ご相談